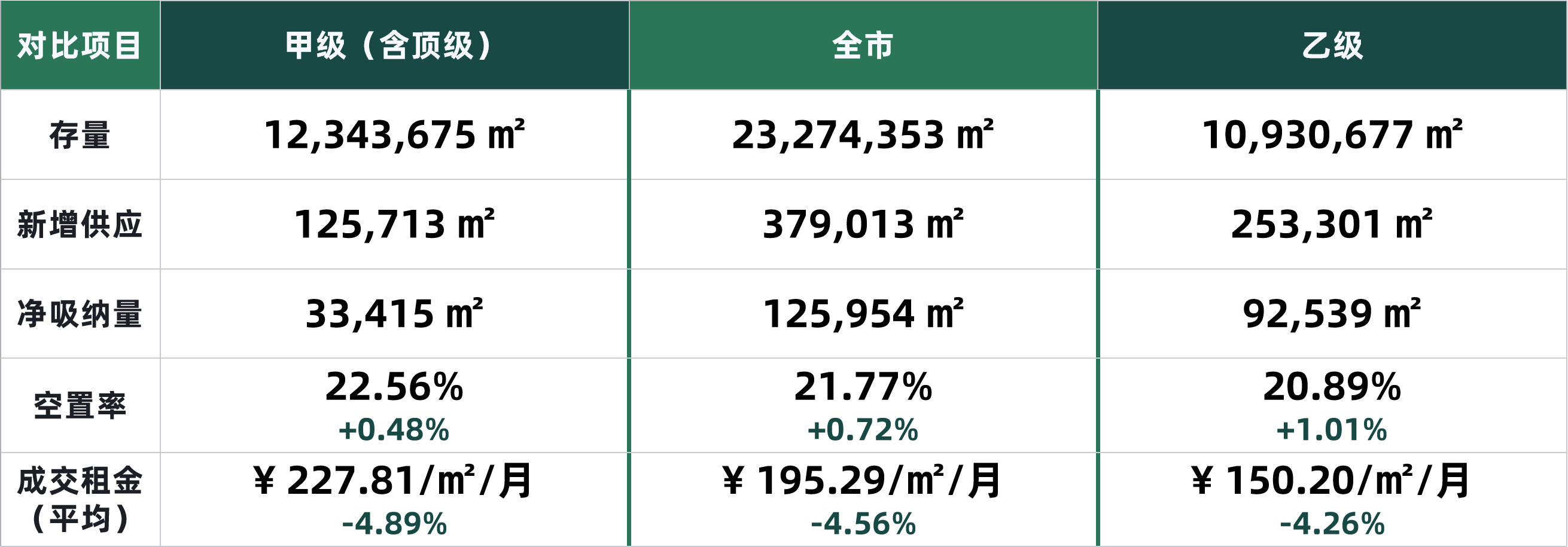

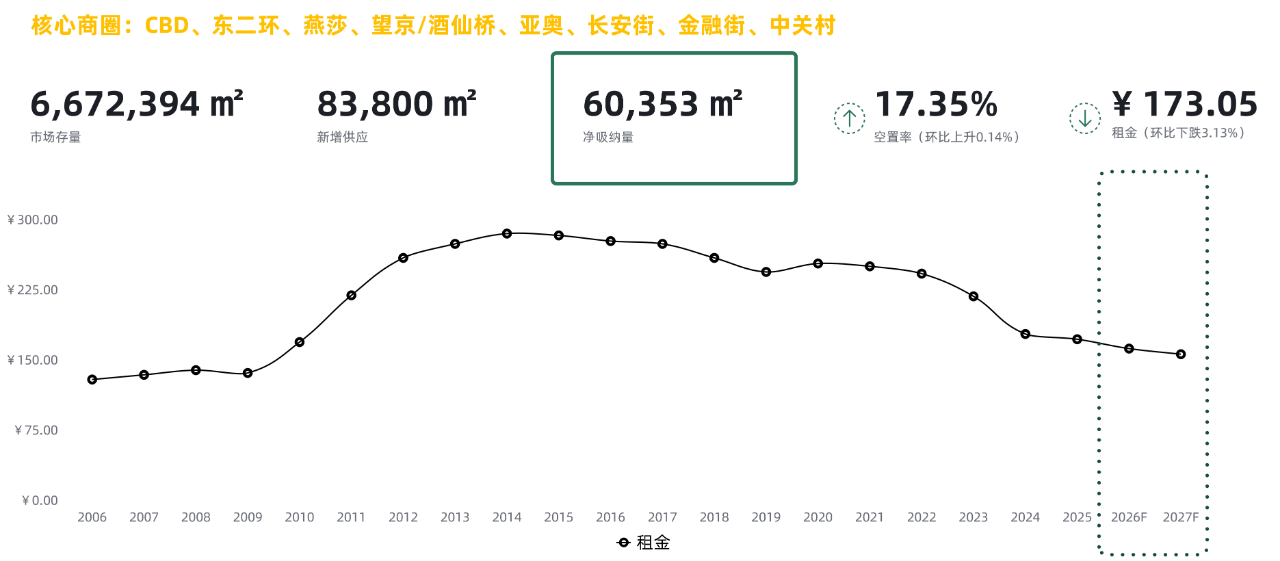

2025年第一季度成交租金延续下行,全市写字楼平均成交租金由每月每平方米204元降低至195元;本季度有多个新增项目入市,主要集中于非核心商圈;全市空置率受新项目入市及部分楼宇释放空置影响小幅上升,核心商圈甲级(含顶级)写字楼空置率小幅降低;净吸纳量层面,相较上季度有所降低,但整体表现依然积极。

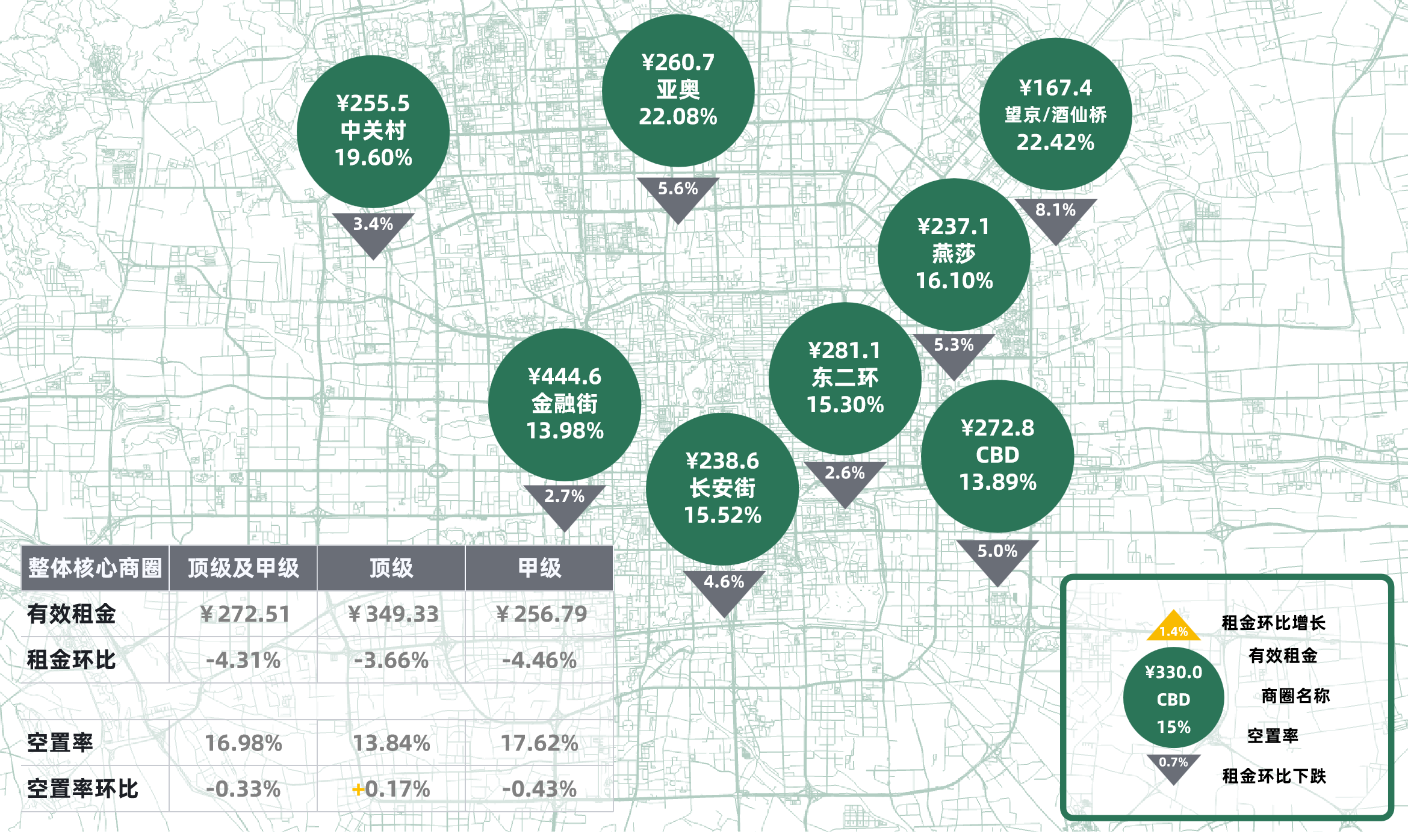

2025年第一季度,北京写字楼市场再度迎来大量新增供应,由此全市各等级写字楼空置率环比上升;新租/搬迁/扩租交易面积有所降低,但仍保持一定活跃,全市整体成交面积录得54.7万平方米,续租交易面积环比上季度增加近8.3万平方米。CBD、中关村、望京/酒仙桥商圈表现积极,甲级写字楼成交占比回落,市场成交仍以科技互联网、金融、专业服务行业为主。

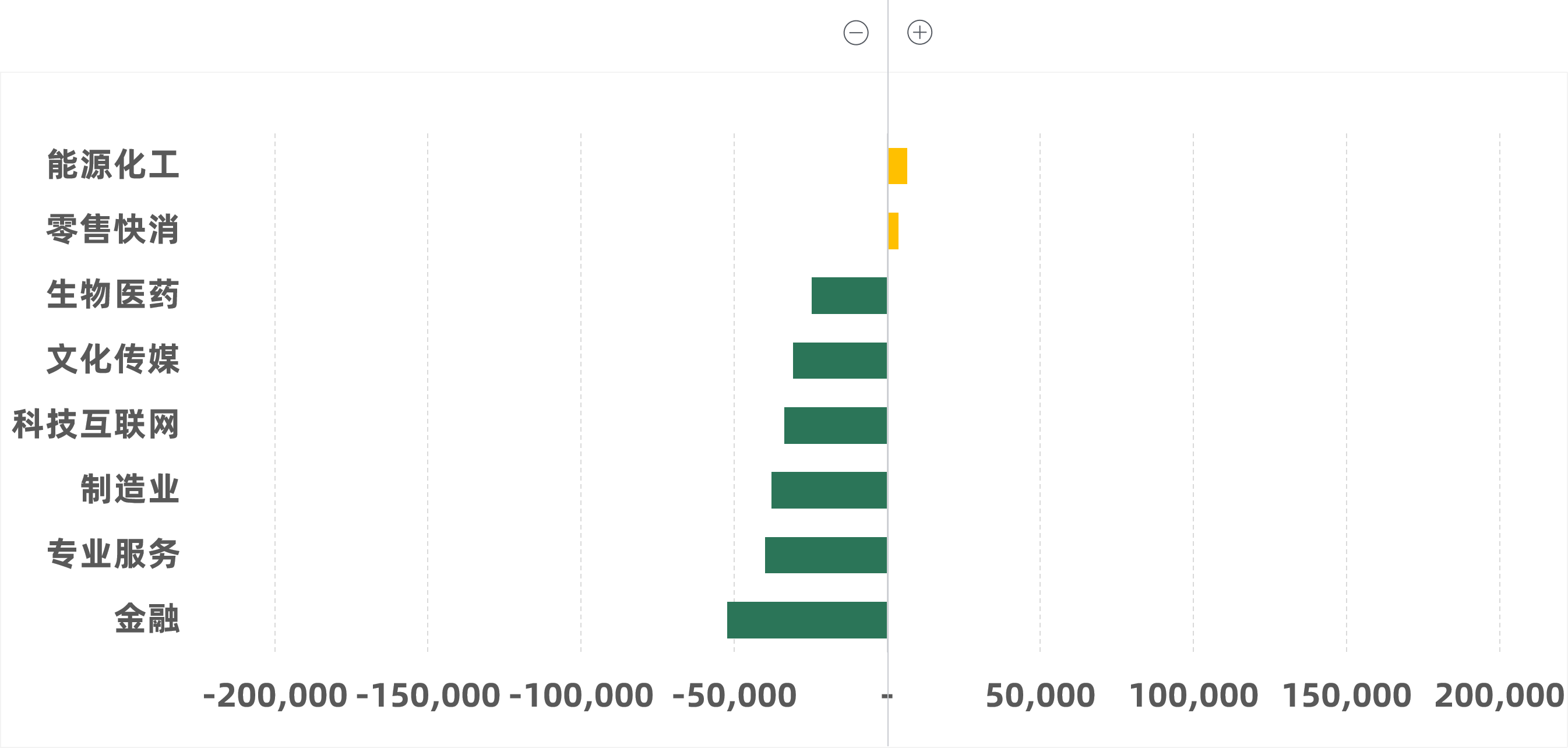

按行业成交面积(-/+)环比变化

从行业成交面积来看,能源化工、零售快消行业环比上季度成交面积均有上升,但不超过1万平方米;生物医药、文化传媒、科技互联网、制造业、专业服务、金融行业成交面积环比下降,降幅均超过2万平方米,其中金融行业成交面积降低超过5万平方米。

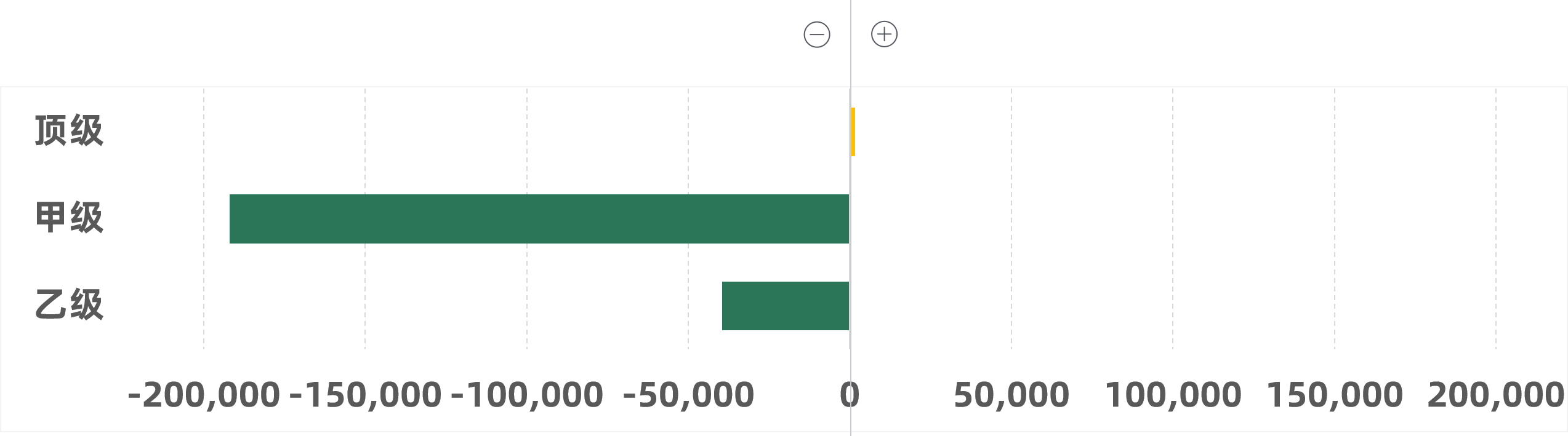

按楼宇等级成交面积(-/+)环比变化

从楼宇等级成交面积来看,顶级写字楼成交面积相对稳定;甲级、乙级写字楼成交面积环比上季度均有下降,其中甲级写字楼成交面积降幅超过19万平方米,乙级写字楼成交面积降幅约4万平方米。

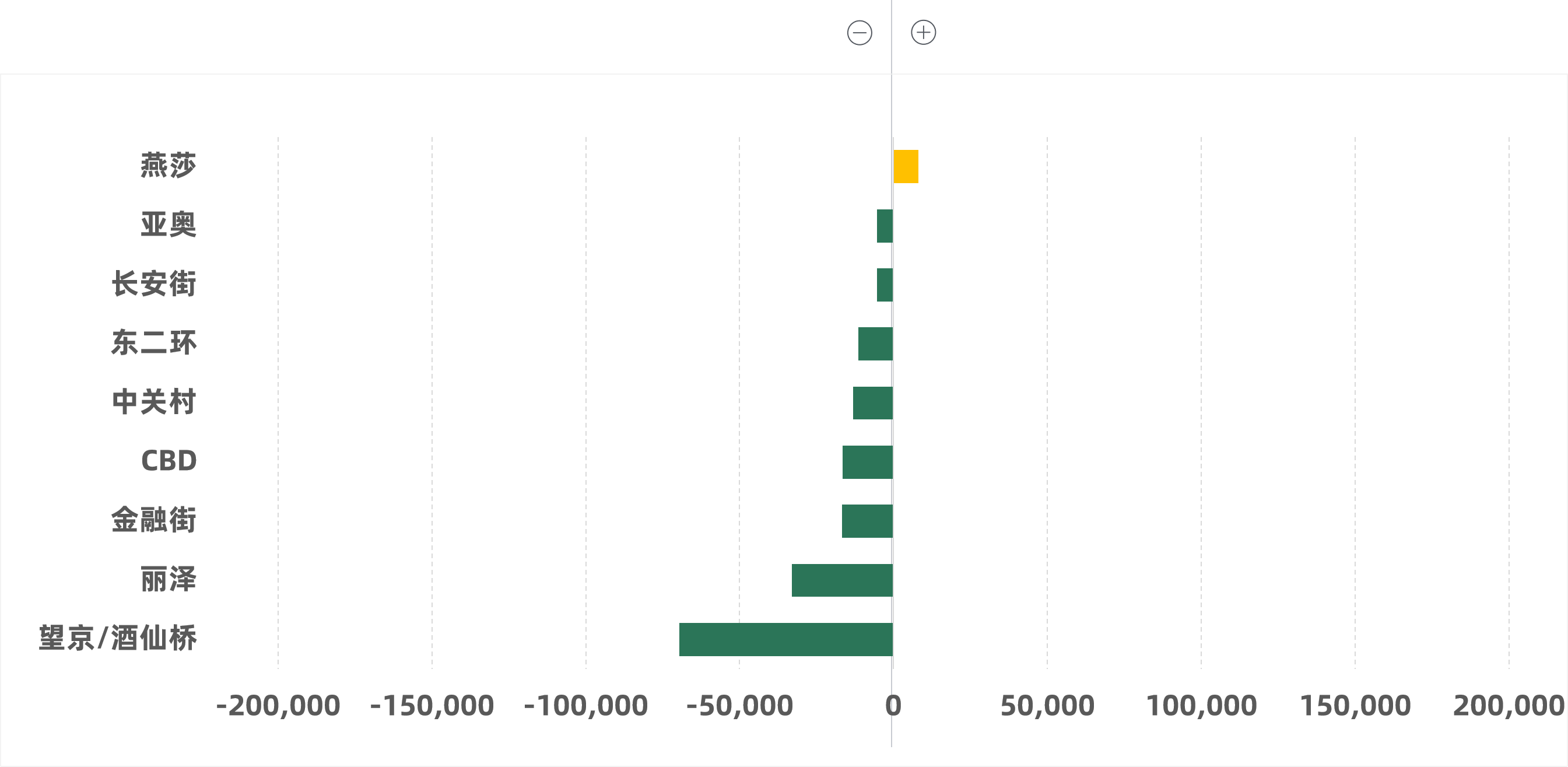

按商圈成交面积(-/+)环比变化

从各商圈成交面积来看,燕莎商圈本季度表现上升,成交面积环比上季度涨幅接近1万平方米;其余各主要商圈的成交面积环比均有降低,丽泽和望京/酒仙桥商圈成交面积环比降幅约为3万平方米和7万平方米。

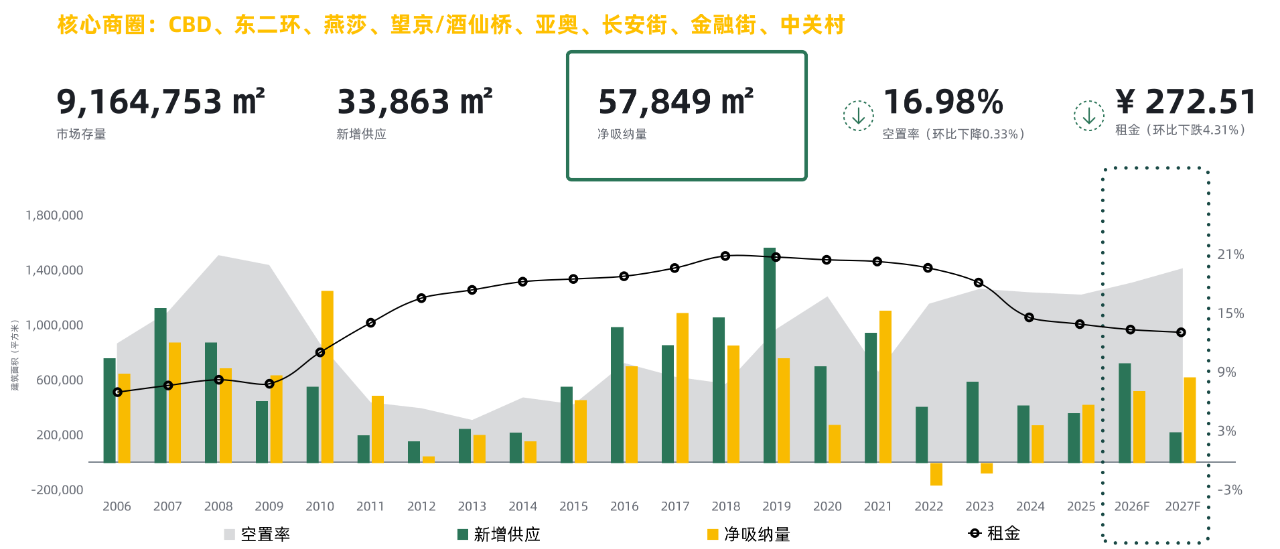

2025年全年投入市场的新增供应量预计将超过78万平方米,其中核心商圈约37万平方米,甲级写字楼占比超过五成,持续丰富企业的选择。在2026-2028年期间,全市主要商圈新增供应量将主要集中在CBD、望京/酒仙桥及亚奥商圈;并在未来,金融街、燕莎、丽泽商圈也将有新的写字楼项目相继入市。

北京写字楼市场在近两年将有超过160万平方米存量投入市场,而其中甲级写字楼将超过100万平方米,加之当下租户预算紧缩的背景和各楼宇延续价格竞争策略的影响,成交租金短期内还未触及低谷,对优化成本、提高办公空间品质为刚需的企业来说,仍存在高性价比的入驻窗口期。预测在政府宏观调控的持续作用、对重点领域企业大力扶持的背景下,市场信心将得到提振,预计租金下跌态势将有所缓解并逐步企稳。